전기자동차 시장에서 가격 전쟁이 치열합니다. 가격전쟁은 당연히 제조업체 수익성에 해롭습니다.예를 들어 폭스바겐은 현재 중국에서 ID.3을 유럽에서 같은 차량에 부과하는 가격의 절반 정도인 17,500달러 에 판매하고 있습니다.

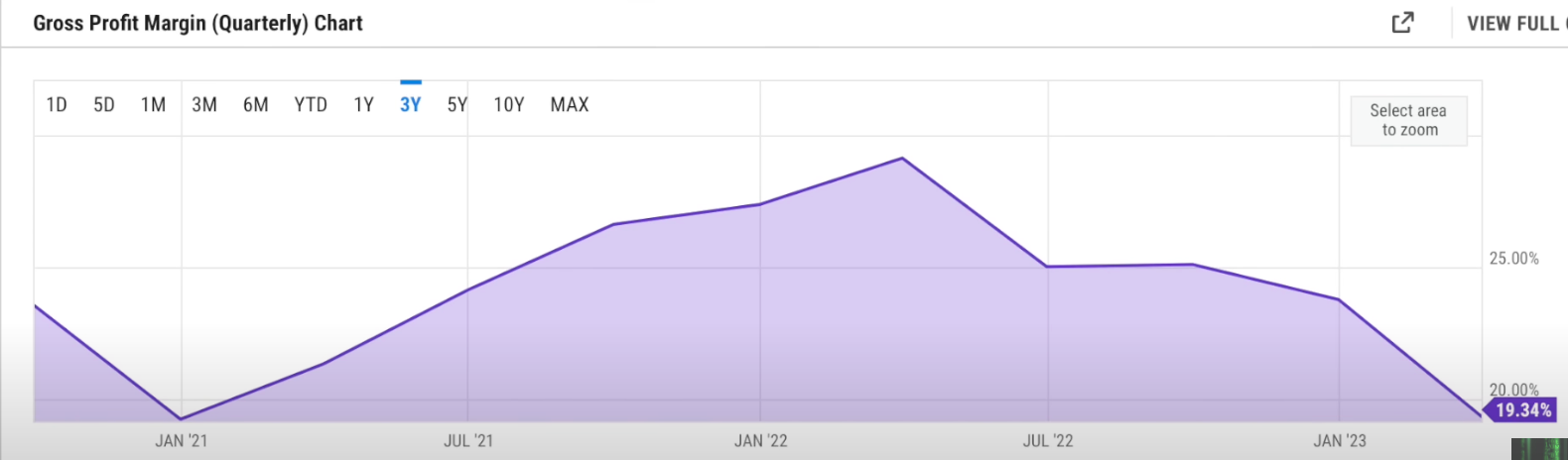

테슬라의 재정도 가격 전쟁으로 인해 어려움을 겪고 있습니다. 매출 총 이익률, 다시말해 판매 수익에서 직접 제조 비용을 뺀 마진은 22년 1/4분기 약 30%에서 23년 1/4분기 18.3%까지 떨어졌습니다.

현재 애널리스트와 주주들 사이에서 의견이 일치하지 않는 주요 질문은 테슬라가 ① 다시 수익성을 높일 수 있는지 ② 아니면 아직 바닥에 도달하지 않았으며 이번 23년 2/4분기 실적 발표를 통해 주가를 하락시킬 좋지 않은 소식을 경험하게 될지 여부입니다.

두 가지 방향 모두에 대한 합리적인 주장이 있지만, 수익성 문제는 테슬라가 성장할수록 더 복잡하고 어려워집니다. 몇 년 전만 해도 회사의 수익 또는 주당 순이익을 거의 1센트 단위까지 예측할 수 있었지만, 최근 예측 방정식에 알려지지 않은 변수가 점점 더 많아지고 있습니다. 때문에 10센트의 편차도 드문 일이 아닙니다. 이 배경에서 이 글은 주식 투자 추천을 목적으로 하지 않습니다. (재미를 위한 글입니다.)

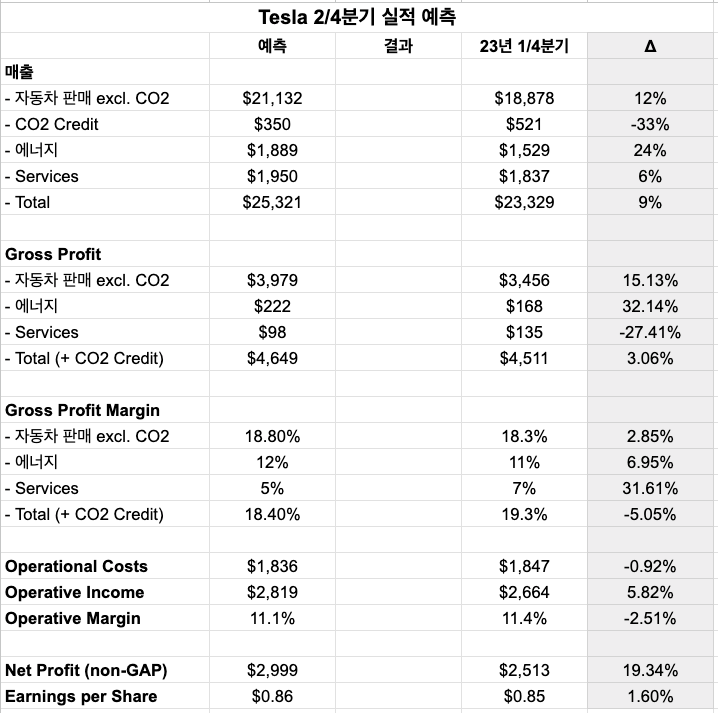

아래 표는 저 개인적인 예측입니다.

차량 당 매출 및 이익이 감소합니다. 테슬라는 2/4분기에 기록적인 수의 차량을 인도했으며 그 결과 자동차 부문의 매출도 이 모델 계산에서 전분기 대비 12% 증가합니다.

CO2 인증서(certificates)의 경우 중요하게 간주되지 않습니다만, 이도 분명한 실제 매출임은 분명합니다. 인증서 매출은 모두 수익입니다. 때문 매우 수익성이 매우 높습니다. 하지만 애널리스트들은 이를 테슬라 수익 분석에서 제외합니다. 왜냐하면 CO2 인증서 거래는 테슬라의 핵심 사업이 아니기 때문에 회사 가치 평가에서 이를 포함시키지 않습니다. 저는 보수적으로 33% 감소했다고 가정하고 있습니다.

테슬라의 에너지 사업부문, 특히 Megapack 즉 산업용 에너지 저장 부문은 애널리스트들에 의해 오랫동안 완전히 주목받지 못했습니다. 이 사업부문은 여전히 테슬라의 자동차 사업부문보다 10배 정도 작은 규모지만 빠르게 성장하고 있습니다. 저는 위 모델 계산에서 전년 대비가 아니라 전분기 대비 25% 성장을 가정하고 있습니다. 이는 엄청난 성장률입니다. 최근 애널리스트들은 테슬라 에너지 사업부문에 대해 관심을 가지기 시작했습니다. 테슬라 에너지 사업부문의 성장은 올해 테슬라 주가가 140% 상승한 중요한 이유 중 하나입니다.

전체적으로 모든 사업부문의 매출을 합치면 253억 달러에 달합니다. 그러나 가장 중요한 주제는 수익성, 즉 궁극적으로 주식 시장의 이익만 중요하기 때문에 이러한 매출 중 얼마나 많은 매출을 수익으로 전환할 수 있는지 그리고 여기서는 물론 모든 시선이 자동차 부문의 매출 총 이익률, 즉 글 시작 부분에서 설명한대로 총매출에서 직접 제조 비용을 공제한 후 자동차 부문의 이익에 집중되어 있습니다.

이 수치는 지난 분기에 약 30%에서 약 18%로 급격히 떨어졌습니다. 가격 전쟁 때문입니다. 총 마진은 지난 분기 18.3%에서 18.8%로 약간 증가할 것으로 저는 예측하고 있습니다.

2/4분기에 수익성이 높은 모델S 및 모델X의 판매량은 1/4 분기 대비 약 두 배 증가했습니다. 이러한 고가 모델의 판매량이 두 배로 증가한 것이 자동차 부문 총 마진 증가를 뒷받침합니다.

또한 베를린과 텍사스의 새로운 공장에서 추가적인 효율성 향상을 기대할 수 있습니다. 오랫동안 이 두 공장은 ‘돈 먹는 하마'에 머물러 왔지만 서서히 수익성 기여를 시작하고 있습니다. 마지막으로 원자재 가격이 하락하고 있습니다. 예를 들어 블룸버그 상품 지수는 연초 대비 거의 8% 하락했습니다.

그러나 다른 의견도 있습니다. "New Street Research"의 애널리스트는 총 수익이 15.6%까지 하락할 것으로 예상하고 있습니다. 이 시나리오가 현실화되면 주당 순이익이 약 20센트로 하락할 것이므로 주가에 큰 충격이 될 것입니다.

그나마 좋은 소식은 "New Street Research"가 지금이 수익률의 저점이 될 것이라고 예상하고 있다는 점입니다. 주식 시장은 미래를 반영한다는 점을 고려한다면 테슬라의 수익률이 크게 떨어졌지만 이것이 저점이고 지금부터는 다시 올라갈 것이라고 전망하고 있습니다.

‘수익률 저점’ 주장을 2/4분기 실적 발표 이후 진행되는 컨퍼런스 콜에서 테슬라 CFO가 주장할 수 있습니다. 수익률 저점의 근거는 무엇일까요? 다시말해 올해 안에 총이익 마진이 다시 상승 할 것이라는 주장의 근거는 무엇일까요? New Street Research는 베를린과 텍사스 기가팩토리의 효율성 증가로 인해 남은 기간 동안 마진이 2%, 원자재 가격 하락과 같이 비용이 정상화되고 있기 때문에 마진이 2%, 자연 비용 절감으로 인해 3% 마진 더 상승 할 것이라고 주장하고 있습니다. 따라서 규모의 경제 효과 즉 더 많은 차량을 생산할수록 생산 효율이 높아진다고 말할 수 있습니다. 또한 테슬라가 올해 남은 기간 동안 가격을 7% 더 낮추면 이러한 이점이 완전히 사라진다는 점도 고려해야 합니다.

다시 제 예측 모델로 돌아가겠습니다. 에너지 사업분야 마진이 12%까지 계속 증가하여 2억 2,200만 달러의 에너지 매출 총이익 신기록을 세울 것으로 예상합니다. 이는 여전히 Tesla 실적 전체에 큰 영향을 미치진 못합니다. 한편 회사의 전반적인 운영 비용은 약간 낮아질 것으로 전망됩니다. 이것이 바로 테슬라의 흥미로운 점 중 하나입니다. 매출은 폭발적으로 증가하는데 운영 비용은 거의 움직이지 않습니다. 이것이 바로 효율성이고, 소위 운영 레버리지입니다. 또한 매출이 증가하고 있는데 운영비용이 안정적인 것이 최근 몇 년 동안 테슬라 주가가 좋은 성과를 거둔 이유입니다.

이것이 바로 마지막에 순이익을 발행 주식 수로 나눈 Earnings per Share의 레버리지이기도 합니다. 여기서 미국 회계 공식 규칙인 GAP와 non-GAP를 구별하는 것이 중요합니다. GAP는 다양한 항목이 추가되거나 제외되어 복잡성이 증가합니다. Non-GAP 주당 순이익은 86센트입니다. 이는 월스트리트 애널리스트들의 컨센서스보다 몇 센트 높은 수치입니다. 다른 시나리오인 “New Street Research” 분석에 따르면 주당 순이익은 60센트와 70센트 사이입니다. 이 때 주식 시장은 예상보다 나쁘게 반응할 것입니다. 다시말해 테슬라 주가는 크게 하락할 가능성이 있습니다. 제 예측이 맞을지 New Street Research의 분석이 맞을지 오는 목요일 테슬라의 공식 2/4분기 실적 발표에서 확인하시죠.

<참조> Pierre Ferragu, Tesla’s strong deliveries in 2023 will come at a cost – expect a material miss on gross margins in 2Q23

㈜블루닷 에이아이에서 AI 연구센터장을 맡고 있다. 연세대학교 독문과를 졸업한 후 독일 베를린 자유대학교에서 경제학 학사 및 석사를, 비텐-헤어데케 대학교에서 경영학 박사를 취득했다. 연세대학교 커뮤니케이션연구소 전문 연구원과 연세대학교 경영대학 특임 교수를 거쳐, 미디어 스타트업 인큐베이팅 및 투자회사 ㈜메디아티의 CEO로 활동했다. 2019년부터 2년간 대통령 비서실 디지털소통센터장을 맡았고, 현재는 ‘AI 경제’ 및 ‘디지털 전략’을 주제로 다양한 기업과 언론에서 강의하고 있다.

『생성 AI 혁명』, 『디지털 미디어 인사이트』, 『테슬라 폭발적 성장 시나리오』, 『보이스 퍼스트 패러다임』, 『알고리즘 사회』 등의 공저자이며, 『당장 써먹는 틱톡 마케팅』 저자이다.

프로필: www.linkedin.com/in/berlinlog >>

강연문의: berlinlog@mediasphere.kr

![[자료] '제로 클릭' AI 검색이 뉴스 비즈니스에 미치는 영향과 대안](https://cdn.media.bluedot.so/bluedot.thecore/2025/11/ivacbx_202511130202.png)

![[발표자료] GEO시대, 미디어채널 재설계 전략

- AI가 답하는 세상, 당신의 브랜드는 준비되었나요?](https://cdn.media.bluedot.so/bluedot.thecore/2025/09/povk3t_202509261048.jpg)

![[자료] AI 시대, 해외언론사들의 AI 도입 현황과 전략](https://cdn.media.bluedot.so/bluedot.thecore/2025/09/aqzesl_202509220109.10.png)

![[자료] AI 기반의 팩트체킹 방법론](https://cdn.media.bluedot.so/bluedot.thecore/2025/09/ebjijm_202509220114.18.png)

![[자료] AI 검색과 PR & 브랜드 마케팅의 대전환](https://cdn.media.bluedot.so/bluedot.thecore/2025/04/el4rkl_202504220930.25.png)

![[특강자료] PR 업무 현장에서의 AI 활용방안](https://cdn.media.bluedot.so/bluedot.thecore/2024/10/lwzhek_202410220533.JPG)

![[자료] 기자와 언론사를 위한 생성AI 활용 방안](https://cdn.media.bluedot.so/bluedot.thecore/2025/03/r69w3p_202503180637.00.png)